币圈子(120BTC.COm)讯:DeFi教父、公链Sonic掌舵人Andre Cronje(AC)近日在X平台个人简介中新增了Flyingtulip(@flyingtulip_)创办人的头衔。这个号称「下一代DeFi」的新项目有何特色?AC又将带来什么创新?本文梳理Flyingtulip的核心亮点。

据官网信息,Flyingtulip是一个一站式DeFi协议,允许用户透过单一流动性池进行多种DeFi操作,无需在不同协议间转移资金。它涵盖以下功能:

现货交易与提供流动性-类似Uniswap等DEX

借贷–类似Aave等借贷协议

杠杆交易(最高可达50倍杠杆)–类似Gearbox、Kamino,支持杠杆借贷与杠杆流动性挖矿

衍生品交易:永续合约–类似Hyperliquid、GMX;链上期权–类似Derive

因此,Flyingtulip的定位可能是Uniswap+Gearbox+Hyperliquid+Derive的结合体。这为流动性提供者(LP)提供了多元的收入来源,通过单一流动性仓位同时赚取:

交易手续费

借贷利息

期权溢价等

官方表示,这让Flyingtulip的LP收益可比Uniswap高9倍。

此外,Flyingtulip采用动态手续费机制:在市场稳定时支付更低的费用,仅在市场波动加剧且流动性需求提升时才提高手续费,而非固定费率。官网数据显示,这使其手续费可压低至0.02%以下。

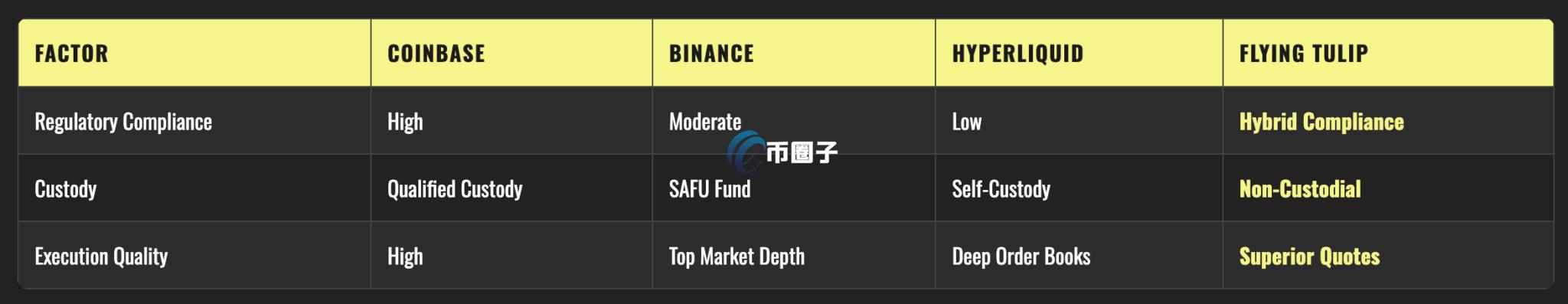

除了面向散户,Flyingtulip也布局机构投资者,提供:

监管合规:内建OFAC审查、税务申报、钱包监控,符合机构需求。

机构级交易套件:提供风险管理工具、进阶报告、API存取,适合专业交易者。

接轨全球市场:支持加密货币、外汇、证券市场,并且无须钱包即可使用,降低Web2用户进入门槛。

此外,FlyingTulip声称能提供更好的报价、更低滑点、更少无常损失,提升资本效率,这主要来自于针对AMM的优化设计。

Flyingtulip提出了自适应AMM曲线的概念,旨在根据「市场波动性」动态调整AMM的曲线参数,以提升流动性效率并减少无常损失。

传统的AMM,如Uniswap,使用固定的恒定乘积公式x×y=k来维持资产之间的价格。然而,这种固定曲线在面对不同的市场波动性时,可能无法提供最佳的流动性效率或价格稳定性。

因此,Flyingtulip引入自适应AMM曲线,根据市场的时间加权(EWMA)波动性指标,动态调整AMM的曲线形状(由指数n控制),使其在低波动性时提供更集中的流动性,在高波动性时提供更大的价格灵活性。

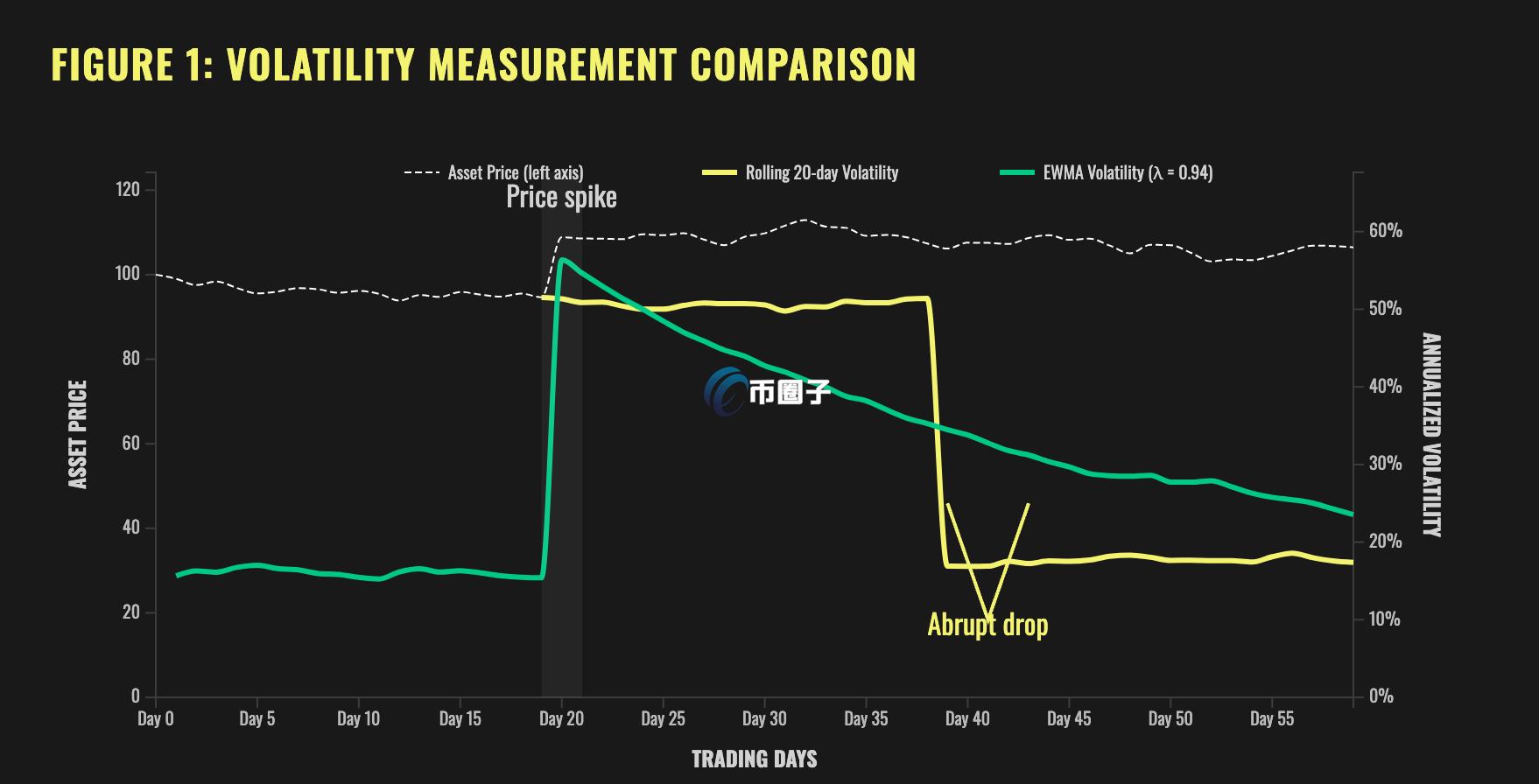

时间加权波动性:使用指数加权移动平均(EWMA)方法,对近期价格变化赋予更高权重,对较旧的数据赋予较低权重。这种方法能更平滑地反映市场状况变化(下图绿线),避免滚动窗口方法的突然急剧变动(下图黄线)。

波动性与AMM曲线指数n的关系

指数n是自适应AMM曲线的控制参数,它决定了流动性曲线的形状,从而影响流动性的分布和交易的滑点。

低波动性:当市场波动性低时,AMM采用较高的指数n值,使流动性曲线在当前价格附近更平坦,模拟恒定和AMM(x+y=k),提供接近零滑点的交易体验,与极小化LP的无常损失。

高波动性:在高波动性市场中,AMM采用较低的指数n值,使曲线更接近恒定乘积形式(xy=k),允许价格随大额交易自由调整,避免流动性池单边资产耗尽的风险。

Flyingtulip表示,在不同市场环境下,这种动态AMM相较于传统静态AMM,能为LP带来同等或更好的收益,特别是在盘整市场表现更优,而在趋势市场则能维持与传统AMM相当的绩效,尤其是当考虑手续费收入后,LP的回报将更加显著。

低波动市场:AMM会将流动性集中,减少滑点,确保交易频率高,LP手续费收入最大化。

高波动市场:AMM会扩大流动性范围,限制无常损失,确保清算和大额交易不会耗尽单边资产。

此外,这种自动调整流动性的方式,降低了LP需要主动管理仓位的门槛,使得一般用户也能更轻松参与流动性挖矿,而不需要时刻监控市场变化。

在自适应AMM之上,Flyingtulip重新设计了DeFi借贷的LTV(Loan-to-Value)机制,不同于Aave、Compound的固定LTV设定,它根据市场条件动态调整,核心目标是:

提高资本效率–让用户能够在市场条件良好时借入更多资产,而不被过于保守的静态LTV限制。

降低清算风险–当市场波动增大时,LTV会自动降低,以确保借款人不会因短时间内的价格变动而遭到不必要的清算。

整合AMM机制–LTV设定不仅考虑波动度,还纳入AMM内部的流动性与价格影响(滑点),这使得清算过程更加平稳,不会因一次性大量清算导致价格崩溃。

具体来说,影响LTV的核心变数包括:

资产的市场波动性–已实现波动性越高,LTV自动降低,以减少清算风险。

AMM内的流动性–流动性越低,LTV也会下降,以确保清算时不会造成价格崩溃。

价格影响(滑点)–如果滑点变高,LTV会降低,以降低清算损失。

这使Flyingtulip的借贷机制更符合加密资产的高波动特性,有助于提升资本运用效率、支持更多资产放贷。

目前Flyingtulip尚未正式上线,但从有限资讯来看,该协议的设计展现出明显的创新:

透过自适应AMM,根据市场条件动态调整流动性分布,提升LP收益并降低无常损失。

基于AMM的动态LTV,使借贷更加灵活且资本效率更高。

整合现货、杠杆、衍生品,试图打造真正的一站式DeFi交易平台。

布局机构级交易者,降低Web2进入门槛,并支援外汇、证券等市场。

这与单纯ForkUniswap、GMX或Aave的DeFi项目,或是做一个统一的前端,但底层仍串接不同DeFi协议的项目有本质上的不同,Flyingtulip尝试构建一个流动性整合的全新框架。

然而,自适应AMM与动态LTV是否真的能在实践中发挥理论上的优势,仍有待观察。AC这次能否再次改变DeFi游戏规则?值得关注。